「住宅ローン特則」は、個人再生の目玉ともいえる制度です。そもそも、個人再生は、債務整理をしたいが、持ち家は手放したくないという人を救済する目的で創設された仕組みでもあります。この記事では、この住宅ローン特則の概要について説明していきます。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ住宅ローン特則の基本的な仕組み――破産した場合との違い

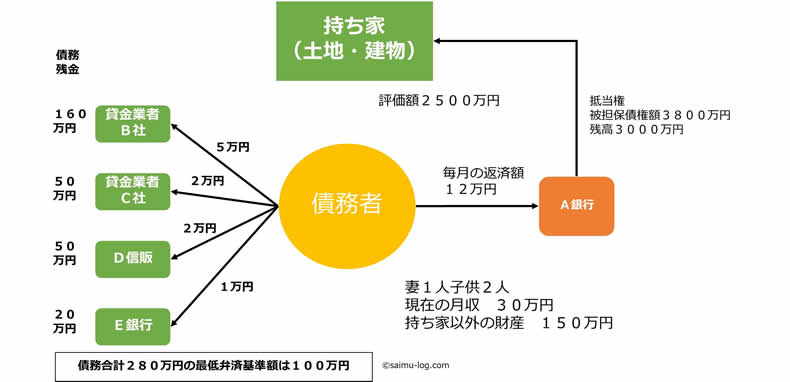

まずは、下の図のケースを例に、破産した場合と個人再生の場合を比較することからはじめてみましょう。このケースの債務者は、A銀行から住宅ローンの借入れがあるほか、貸金業社5社からの借入金があるというケースです。

図をみていただければ、毎月の返済はかなり苦しそうだということは、一目瞭然です。収入に対して家が高すぎると思われる方もいるかもしれませんが、住宅購入時は収入がもっと多かったということは、たとえばバブル崩壊前後の住宅購入ではよくあったことでした。

さらにいえば、バブル時代の住宅ローンの金利は今とは比べものにならないくらいの高利でした。個人再生はそういう時代背景もあり創設されたものなのです。

任意整理の場合は?

仮に、貸金業者からの債務を任意整理で債務整理をするのであれば、住宅ローンの債権者であるA銀行を除外して、債務整理をすることは、任意整理後の債務を完済できるのであれば、問題ありません。

しかし、このケースでは、住宅ローンの支払いもありますから、任意整理で債務元金それ自体を減額できない限り、完済することは少し難しそうです。

破産するとどうなるか

この場合に破産手続きを利用するときには、すべての債権者を対象としなければいけませんから、A銀行だけを除外するということはできません。その場合、A銀行は、保証会社から代位弁済を受け、その代位弁済を行った保証会社が抵当権を実行して、この持ち家(土地建物)を競売にかけ回収することになります。

そのような事態だけは避けたいという思いから、債務整理に着手する時期が遅れることで、事態はより深刻なものになっていきます。個人再生が創設される前の時代は、まさにこのようなケースがたくさんあったのです。

個人再生の場合

これに対し、個人再生の住宅ローン特則を利用すれば、この住宅ローンを維持したまま、その他の債権者との間で再生計画に基づいた債務整理を行うことができることになり、持ち家を残したまま、その他の借金を整理することが可能となります。

なぜ住宅ローン特則が認められるのか

ここで、「これは不公平なのではないか?」と思われる方もいるかもしれません。たしかに、この住宅ローン特則では、住宅ローンの債権者だけを特別扱いすることになります。しかし、住宅ローンの債権者は、この土地建物に抵当権を設定していますので、破産手続きのなかでは、このケースではB~Eまでの担保権者ではない一般債権者に優先して返済を受けられる立場にあります。

ですから、このケースが破産となった場合であっても、抵当権者であるA銀行は優先的に返済を受けられますから、法律上は不公平な扱いではないということになるのです。

住宅ローン特則を利用できる条件

この住宅ローン特則を利用するためには、一定の条件を満たしていなければいけませんが、その代表的なものを挙げれば次のとおりになります。

- 住宅の購入代金やリフォーム代金のためのローン(借入・借換え)であること

- 債務者本人が居住する居住目的の住宅についてのローンであること

- 住宅ローンの債権者または保証会社の抵当権が設定されていること

- 住宅ローン以外の抵当権が設定されていないこと

- 再生計画が遂行可能であること

住宅ローン特則は、債務者にとっての生活基盤である住宅を何とか手放すことなく、借金を整理させるための手段として創設されたものですから、たとえば、別荘や個人事業主等が商売をする目的で購入した建物のローン等には適用することができません。

また再生計画が遂行可能であること、というのも当然の条件です。個人再生は住宅ローンを減額するものではありませんから、これを完済しなければいけません。そもそも住宅ローンを完済できないという場合には、破産によって債務整理するほかありません。

住宅ローン特則の内容

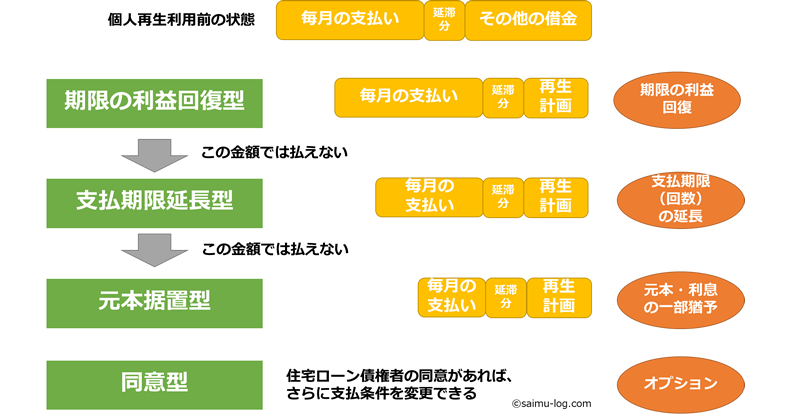

住宅ローン特則には、下の図で示しているような4つの内容の特則があります。これらは選択して利用するものではなく、期限の利益回復型で返済が困難なら支払期限延長型へ、それでも返済が困難なら元本据え置き型へ移行する形で利用することになります。

期限の利益回復型

上の図のケースのように、住宅ローンに加えて、他の貸金業者等からも多額の借入がある場合には、毎月の返済がかなり苦しくなりますから、住宅ローンについても返済の延滞がある場合が少なくありません。この場合には、支払いの遅れている元金と遅延損害金を支払う必要があります。

また、延滞によって期限の利益を失っていることもあります。住宅ローン特則を利用すると、この場合の支払いの遅れている元金と遅延損害金を原則3年(最長5年)の分割で支払い、また遅れていない分の支払いついては、これまで通りの条件で支払うことで、期限の利益を喪失している場合にもこれを回復させることができます。

支払期限延長型

期限の利益回復型では、①本来の毎月の返済分、②遅れた支払い分(元金+遅延損害金)に加え、③住宅ローン以外の返済を毎月行わなければいけなくなりますので、毎月の返済額が返済可能な金額よりも大きくなってしまう可能性があります。

たとえば、冒頭で紹介したケースを例にとれば、

- 毎月の住宅ローンの返済分12万円

- 延滞分(2ヶ月)の支払い7,000円

- 住宅ローン以外の借金の返済分28,000円

となりますから、155,000円となります。これが、現在の月収で支払うことが難しいというのであれば、その場合には、住宅ローンの支払期限を最長で10年間延長(ただし70歳までに完済しなければいけません)することで、毎月の返済額を圧縮することができます。

元本据え置き型

支払期限延長型でも支払いが難しい場合には、元本据置型の特則を利用することができます。住宅ローン特則を利用する場合は、最初の3年(~5年)は、住宅ローン以外の借金の返済も加わるために、返済が厳しくなりがちです。の返済は、再生計画に基づく弁済期間中である3年目(5年目)までが、特に厳しいものです。

この元本据置型では、この住宅ローン以外の借金を返済している期間の住宅ローンの支払いについて、その元本や利息の支払いの一部を猶予してもらうことができます。

同意型

住宅ローン債権者の同意があれば、返済期間をさらに延長したり、ボーナス払いをやめるといったような支払条件を変更する特則を定める事も可能です。

住宅ローン特則のもう1つの目玉 ――住宅ローンの巻き戻し

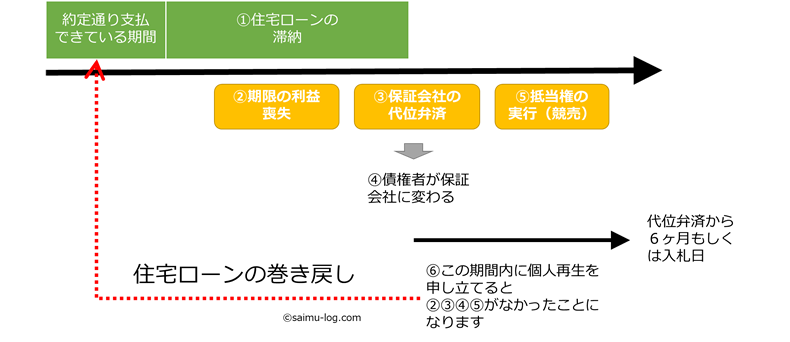

一般的な住宅ローンの契約の場合、①毎月の支払いを3ヶ月滞納すると、②期限の利益を失うことになります。期限の利益を喪失すると一括返済を求められることになりますが、毎月の支払いができてないのに一括返済ができるはずもありません。そこで、さらに3~6ヶ月ほど滞納が続けば、今度は③保証会社が代位弁済します。

この代位弁済によって、④債権者が銀行等の住宅ローン会社から保証会社に変わり、抵当権も保証会社に移ります。保証会社は代位弁済によって求償権を得ますから、それに基づいて一括請求をしてきますが、これも支払えるはずがありません。そこから3~6ヶ月経過すると、最終的な手段として保証会社が抵当権を実行し、⑤抵当不動産を競売にかけ債権を回収することになります。

しかし、このような場合であっても、保証会社の代位弁済から6ヶ月以内に個人再生の利用を申し立てることで、上の図の②から⑤までのことをなかったものと取扱い、住宅ローンを元の状態(延滞のなかった状態)まで巻き戻すことができるのです。これを住宅ローン特則による住宅ローンの巻き戻しとよんでいます。

この場合に、延滞していた支払いについては、その支払分と遅延損害金を再生計画に組み込んで、3年(から5年)の期間で返済することになります。

冒頭で用いた例で説明すれば、毎月の支払い額が12万円、8ヶ月の延滞額と遅延損害金の合計が126万円とすれば、再生計画認可後の毎月の支払い額は、155,000円(+住宅ローン以外の借金の返済分)ということになります(※期限の利益回復型で計算した場合です)。

この住宅ローンの巻き戻しは、抵当権実行すらなかったことにする制度ですから、特例中の特例といってよいほど強力なものです。抵当権は、たとえば、破産の場合であってもそれよりも優先的に弁済をうけることのできる強力な権利なのです。

この住宅ローンの巻き戻しは、抵当権実行すらなかったことにする制度ですから、特例中の特例といってよいほど強力なものです。抵当権は、たとえば、破産の場合であってもそれよりも優先的に弁済をうけることのできる強力な権利なのです。

住宅ローン特則がそれすら凌駕してしまうのは、まさに「住宅を維持したまま債務整理を可能とさせる」ことを目的に創設された個人再生ならではのことです。

なお、代位弁済から6ヶ月が経過する前に保証会社が抵当権を実行して競売手続きが開始されてしまったときには、その入札日までに個人再生が申し立てられる必要があります(落札した人を保護するためにそうなっています)ので、注意が必要です。

住宅ローンが完済間近だという場合には注意が必要です

個人再生は、住宅ローンを抱えている方が住宅を維持したまま借金の問題を解決できるようにするために作られたような制度ですから、このように、貸金業者等からの借金に加えて、住宅ローンの負担もあることが、借金の問題を解決するための足かせとなっているような場合には、個人再生は非常に魅力的な制度です。

しかし、住宅ローンが完済間近であるときに、個人再生を利用する際には、注意が必要です。この場合には、住宅ローンの残額が、住宅の評価額よりも少ない場合もありますから、その際には、住宅の価値から住宅ローンの残高を差し引いた分の価額を清算価値に計上しなければならなくなりますので、返済計画で支払わなければならない返済金額が増えることになります。

住宅ローン完済済みの不動産をもっている方が個人再生を利用する場合にも同じ扱いとなりますが、これの点については、次の関連記事で詳しく触れていますので、そちらもご覧ください。

【関連記事】39.個人再生で住宅ローンを完済していると、なぜ返済額が増えるのか?

「債務整理の解説書」目次はこちら

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。