借金の返済に苦しんでいる方が、「いまお金がないから借金を減らしてほしい」とか「利息を免除(減ら)してほしい」と貸金業者に申し出ても、通常は相手にされません。しかし、弁護士や司法書士といった専門家に依頼すれば、借金の返済を減らすことが可能となります。この記事では、なぜ専門家による任意整理で借金を整理することができるのかということについて詳しく説明していきたいと思います。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ「債務者本人」のお願いではなぜダメなのか

最初にも書きましたように、顧客である債務者本人(あなた)が、貸金業者等に、「経済的に苦しいから利息を免除してほしい」とか「借金(元金)を減らしてほしい」とお願いをしてみたところで、取り合ってもらえることはありません。

最初にも書きましたように、顧客である債務者本人(あなた)が、貸金業者等に、「経済的に苦しいから利息を免除してほしい」とか「借金(元金)を減らしてほしい」とお願いをしてみたところで、取り合ってもらえることはありません。

なぜなら、貸金業者としては、顧客1人1人のそのようなお願い(貸金業者等からすればわがまま)をいちいち聞いていては、商売にならなくなるからです。それは、非常に単純な理屈です。

なぜ弁護士・司法書士が介入すると債務整理できるのか

実際に、「借金を減らしてほしい」といったお願いをしてみても、貸金業者から「それならば弁護士(司法書士)にお願いして下さい」と言われます。それでは、なぜ、弁護士・司法書士にお願いをすれば、借金を整理することができるのでしょうか。

法的整理を意識することが一番の理由です

弁護士や司法書士に依頼することで任意整理ができるようになる一番の理由は、弁護士や司法書士が登場することで、貸金業者が「法的な債務整理」を意識せざるを得なくなるからです。

こちらがお金を返せていない場面では、貸金業者から「このまま返済いただけなければ、法的措置を検討せざるを得ません」といった通知がくることがありますが、まさにこれと立場が逆の状態になるということです。貸金業者との交渉に専門家が登場するということは、「このまま返済を続けさせたら、法的措置を検討します」という通告になるのです。

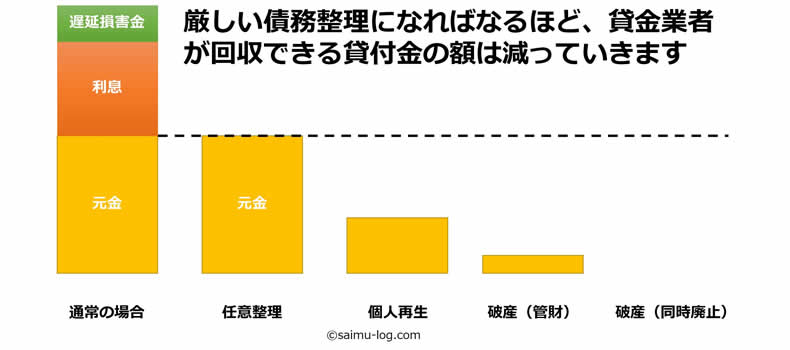

上の図は、通常通りに返済した場合と、それぞれの債務整理の場合で、実際に返済される(貸金業者等が回収できる)金額の比較をイメージにしたものです。図で右に進めば進むほど、厳しい債務整理ということになります。顧客債務者(あなた)が破産したということになれば、貸金業者が回収できる貸付金はゼロに等しくなりますから、そうなる前に少しでも有利な条件で貸付金を回収しなければならないということで、任意整理に応じざるを得なくなるのです。

債務者が「このままだと破産するかもしれない」と言ったのではダメなのか?

以上のような説明をすると、専門家に依頼しなくても私が「このままでは破産するしかありません」と貸金業者に伝えれば、債務整理をすることができるのではないか、と考える人もいるかもしれません。しかし、下記の関連記事でもお話しているように、実際に、一般の方が専門家に依頼することなく破産や個人再生といった裁判所の手続きを利用することは簡単ではありません。

たとえば、東京地方裁判所の場合では、弁護士に依頼していない自己破産の申立ては受け付けてもらうことすら難しいのが実情です。当然、貸金業者はそのことをよく知っていますから、専門家に依頼していない場合に、「破産する」といくら伝えたところで、「実際には破産できない」と判断するわけです。

【関連記事】13.債務整理は弁護士に頼まず自分一人でできるのか?調査してみた。

弁護士や司法書士が介入することで、貸金業者が交渉に応じざる得なくなる背景は以上のとおりです。次は、任意整理の場合に、具体的にどのように債務整理がなされるのかということについて確認していきます。

任意整理の基本――任意整理は返すための話し合い

任意整理は、「今後の返済について、その金額と方法を新しく決め直す」ことで、債務整理をするものです。ですから、「全く返さない」という交渉は、ヤミ金融が相手の場合を除けば、任意整理ではまずなされませんし、そのような交渉には貸金業者も応じることはありません。

貸金業者が任意整理は弁護士(司法書士)をつけてくださいと言うのは、「素人(あなた)との交渉では、全く返さ(せ)ない」ということを言われかねないということを懸念していることも関係しています。

返済負担を減らす仕組み

任意整理の場合には、次のような仕組みによって、毎月(回)の返済負担(返済金額)を現状よりも緩やかにすることで、「これからも返済していく」ための条件を整えることで債務整理を行います。

- 過剰な債務があればそれを減額する

- 将来の利息を免除する

- 遅延損害金を免除する

- 返済期間を再設定する

過剰な債務があればそれを減額する――利息制限法での引き直し

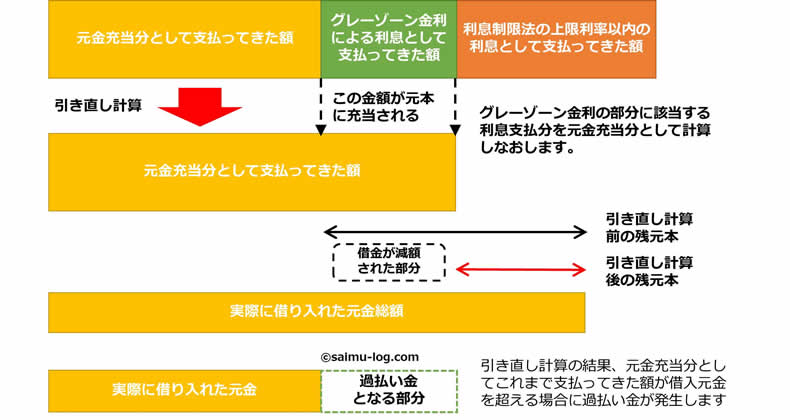

借金が、いわゆるグレーゾーン金利(約年29%)で貸し付けられたものであるときには、これを利息制限法の上限利率に基づいて計算しなおすことで、適正な借金の残高を算出します。これを「引き直し計算」とよんでいます。

これは便宜上の計算ですが、30万円を36回払いで返済する借入のときに、年18%の利息(利息制限法以内)と年29%(グレーゾーン金利)の利息とでは、最終的に支払う利息の額は約6万円の違いとなります。任意整理を行う人の債務額は30万円よりもはるかに多いわけですから、支払利息の額も当然にもっと大きくなっています。

上の図は、引き直し計算によって借金の残高を減らしたときのイメージです。グレーゾーン金利(違法金利)による借入の場合であれば、このように債務元本それ自体を減額させることが可能となります。

現在の借入に過払い金はありませんしかし、下記の関連記事で詳しく説明しているように、現在では、通常の金融機関の貸付利息は、すべて利息制限法の上限利率の範囲内で設定されていますから、現在の借金を整理する際には、この引き直し計算を行う余地がありません。したがって、現在の任意整理では、悪質業者からの借入や、グレーゾーン金利が適用されていた時代からの借金の整理というケースでない限り、利息の引き直しによる元本の減額は期待できないことに注意が必要となります。

【関連記事】59.グレーゾーン金利とは?上限利率29.2%はいつ廃止になったのか?

将来発生する利息をカットする

任意整理においては、和解によって成立した残元金には利息をつけないで返済することを条件とすることが一般的です。それだけ、利息の負担というのは返済の足かせになっているからです。

任意整理においては、和解によって成立した残元金には利息をつけないで返済することを条件とすることが一般的です。それだけ、利息の負担というのは返済の足かせになっているからです。

利息として支払う額は、残元金が減るにつれて次第に減っていきますが、最も一般的な返済方式である元利定額リボ払いで最低返済額だけを支払っていたという場合では、その支払いの半分以上(借入額が100万円程度まであれば返済額のうちの6割ほど)が利息の支払いとして消えていきます。

債務整理を考えるようなケースの債務残元本はこれよりも多いことが多いでしょうから、最低返済額の支払いでは、そのほとんどが利息の支払いだけで消えてしまいます。

これは便宜上の計算ですが、300万円の残元本を年15%の利率(利息制限法の上限)で毎月5万円の元利リボ払いで返済するケースでは、完済まで9年4ヶ月かかることからその間に支払う利息はなんと250万円以上になります。これが将来利息を免除することができれば、同じ毎月5万円の支払いという条件であれば、5年で完済になります。

利息があることで返済期間が倍になるのです。この比較だけでも、利息の負担がいかに大きいもので、任意整理において将来利息を免除させることが大切であるということがよくわかります。なお、利息についての詳細は、下記の関連記事を参考にされてください。

【関連記事】 02.借りる前に知っておきたい借金と利息の基礎知識を分かりやすく解説!

任意整理での利息の取り扱い

弁護士や司法書士による任意整理が行われる際には、今後の借金の返済を滞らせないために、原則として和解成立後の利息負担分は一切免除されることを条件に、和解交渉が行われます。また、これまでの延滞で発生している遅延損害金についても免除することを和解の条件とすることが和解の条件となります。

実は、このことは、東京の3つの弁護士会が定めている任意整理の際の統一基準でも定められていることです。

貸金業者は、なぜ将来利息の免除に応じるのか

貸金業者が、将来利息と遅延損害金の免除という、一見するとかなり強気と思える和解条件になぜ従うのかといえば、それはやはり、背後に法的な債務整理があることを意識しているからです。個人再生や破産といった法的な債務整理が実施されれば、先の図でもお示ししたように、将来利息や遅延損害金だけではなく、債務元本それ自体がカットされることなどによって、任意整理(和解)の場合以上の損失となる可能性があるからです。

また、弁護士会や司法書士会が資格者の統一基準として「この線は譲らない」と表明していることも、「別の専門家がでてくれば話は変わるかもしれない」と期待することを失わせますから、非常に大きな意味を持っています(実は、この統一基準は、弁護士や司法書士が債務者にとって不利な条件で和解をしてしまうことを予防・抑制するために定められたものでもあります)。

既に儲けている

また、貸金業者は、任意整理までに債務者が支払った利息によって、すでに一定の利益を上げていることが一般的です。借入額100万円、年15%、毎月1回返済(53回払い)のケースでは、最初の1年で支払う利息額は、約14万円、2年で約26万円になります。

債務整理される方の多くは、それよりも長く返済していることの方が多いでしょうから、それまでに支払った利息の額だけでもかなりの額になります。したがって、貸金業者とすれば債務元本さえ回収できれば(当然儲けは減りますが)、損失にはならないのです。

これを言い換えれば、借入から債務整理までの期間が短い場合、すなわち返済実績が乏しいときには、任意整理を成立させることが難しくなります。

【関連記事】22.任意整理ができない場合はあるのか?具体ケースを専門家が紹介

返済期間を設定しなおす

将来の利息が免除されるという前提では、返済期間が長い(返済回数が多い)方が、毎回の返済額の負担は当然に小さくなります。そこで、任意整理の際には、和解でまとまった返済額について、もう一度返済期間を設定しなおすことで、それまでよりも返済期間を長くします。

将来の利息が免除されるという前提では、返済期間が長い(返済回数が多い)方が、毎回の返済額の負担は当然に小さくなります。そこで、任意整理の際には、和解でまとまった返済額について、もう一度返済期間を設定しなおすことで、それまでよりも返済期間を長くします。

これによって、過去の延滞によって期限の利益を失っていたようなケースであっても、期限の利益が再度設定されることになります(期限の利益とその喪失については、下記の関連記事をお読みください)。

【関連記事】 03.延滞・督促・訴状・差し押さえ?借金を返さないとどうなるのか?

3年から5年の返済期間となるのはなぜか?

任意整理の場合には、和解成立後、3年から5年の期間で残債務(元本)を返済することが一般的です。この3年から5年というのは、裁判所で行う任意整理といわれる特定調停手続きで17条決定がなされる際の返済期間が、「原則3年間、特段の事情のあるときは最大5年」となっていますので、それに合わせたものになります。

【関連記事】28.特定調停による債務整理の流れを専門家が詳しく解説|特定調停①

実際には貸金業者の都合による

実際の任意整理において設定される返済期間は、ケースによってまちまちです。3年(36回)の場合もあれば、5年(60回)の場合もありますし、43回というような中途半端な回数の場合や、72回(6年)というように、5年を超える分割を認めてもらえるケースも稀にではありますが、ないわけではありません。

実際に定められる返済期間は、相手先貸金業者の都合(会社としての方針や会社の業績)や、債務者(あなた)側の事情(収入状況、これまでの返済実績、頭金の有無等、遅延損害金や経過利息を支払うかどうか)によって変わってきます。一般的には、企業体力のある銀行系の貸金業者は5年での返済を認めてくれやすい傾向がありますが、債務者(あなた)の事情も加味されて判断されますので、本当にケース次第です。

ひとまずここまでの内容を整理しておきましょう。任意整理による債務整理は、

- グレーゾーン金利が適用されている借入金の場合には引き直し計算によって債務元本を圧縮する

- 将来利息と遅延損害金を免除する

- 返済期間を新たに3~5年で設定し直す

という方法によって行われます。現在の借入には、グレーゾーン金利の適用はありませんので、現在の借入金の任意整理は、将来利息・遅延損害金の免除と返済期間の再設定によって毎月の返済額を減らすことで、いままでよりも返済しやすい条件を整えるということになります。いまの任意整理では「債務元本が減ることはない」というのが重要なポイントです。

一括返済の場合

しかし、例外的に、一括返済(もしくは3年より短い返済期間)を和解の条件とされるような場合がないわけではありません。特に返済実績が乏しい場合や、債務者(あなた)の収入が不安定である場合や、債務残額の少ない場合(3年(36回)の返済としたのでは、1回あたりの返済額が少なすぎる(たとえば5000円以下)場合)などでは、貸金業者が3年の返済期間という条件に応じてくれない場合があります。

しかし、例外的に、一括返済(もしくは3年より短い返済期間)を和解の条件とされるような場合がないわけではありません。特に返済実績が乏しい場合や、債務者(あなた)の収入が不安定である場合や、債務残額の少ない場合(3年(36回)の返済としたのでは、1回あたりの返済額が少なすぎる(たとえば5000円以下)場合)などでは、貸金業者が3年の返済期間という条件に応じてくれない場合があります。

任意整理は和解(任意の交渉)ですから、そのあたりのことは、そのケースごとによってずいぶん変わります。だからこそ、任意整理は経験豊富な専門家に任せることがベストなのです。

一括返済の場合なら債務元金を減らせます

ただし、一括返済は、必ずしも悪い話だけではありません。一括返済を条件に、債務元金の減額を申し出ることが可能になるからです。たとえば、150万円の残債務を一括で返済するから130万円にしてほしいというようなことです。

奨学金の償還(返済)の場合には、繰上げ返済を行うことで、その一部が返金(減額)されることがありますが、それと同じだと考えればイメージしやすいでしょう。任意整理の場合には、将来利息が発生しませんから、返済期間中の運用益を考慮にいれると、一括返済であればその運用益の分だけ元本を差し引いても債権者にとっては損とはならないので、このような交渉が可能となるのです。

「債務整理の解説書」目次はこちら

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。