個人再生では、住宅ローンが残っている場合には、住宅ローンを維持したままその他の借金を整理することが可能です。それならば、住宅ローンを完済している場合であれば、より簡単に借金を返済することができそうなイメージがありますが、実際にはこれとは逆になります。

この記事では、なぜ、住宅ローンを完済している場合に、個人再生を利用すると難しいのか?ということについてお話していきます。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ個人再生の基本的な仕組み

まずは、個人再生の基本的な仕組みを確認しておきたいと思います。個人再生の手続きは、すべての債務について、再生計画という新たな返済計画に基づいて、新しく返済をやり直すための裁判所の手続きです。

まずは、個人再生の基本的な仕組みを確認しておきたいと思います。個人再生の手続きは、すべての債務について、再生計画という新たな返済計画に基づいて、新しく返済をやり直すための裁判所の手続きです。

破産との一番の違いは、破産は破産手続き開始の時点で破産者が保有している財産を処分することで、その時点の借金を清算する仕組みであるのに対して、個人再生は、再生計画が認可された後に得る収入を原資に、継続的に返済する仕組みである点で、違いがあります。したがって、個人再生では、手続きを利用したときに保有していた財産を処分することは必要とされていません。

しかし、個人再生を利用するという場面では、その時点で借金の返済が厳しい場合であるわけですから、返済条件がそれまでと同じというのでは、当然その後の返済を継続することは難しいわけです。そこで、それまでよりも緩やかな返済条件を、「再生計画」として、取り決めることになります。これは債権者にとっては、当初返してもらえるはずだった金額が減ることを意味します。

「清算価値」の保障

債権者にとっては、破産の場合であっても、返済してもらえる金額は減ることになりますが、破産の場合には、破産手続きの終了までには配当を得られることになりますから、個人再生の場合に比べて早く債権を回収することが可能になります。

債権者にとっては、破産の場合であっても、返済してもらえる金額は減ることになりますが、破産の場合には、破産手続きの終了までには配当を得られることになりますから、個人再生の場合に比べて早く債権を回収することが可能になります。

このように、個人再生の場合と個人再生の場合を比較したときには、再生計画によって変更される新しい返済条件が緩やかになりすぎると、債権者にとっては、個人再生では、回収できる額が破産の場合よりも少なくなった上に、回収までの時間も余計にかかるということになりかねません。

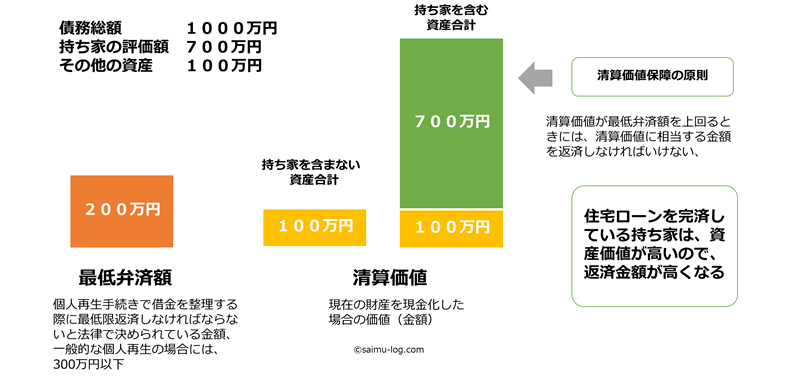

そこで、個人再生の場合には、仮にそのときに破産していれば回収できたであろう金額よりも多くの金額を返済しなければいけないという決まりになっています。この「破産していれば回収できたであろう金額」のことを、「清算価値」とよんでいます。以上が、個人再生で借金を返済するときの基本的な枠組みです。

住宅ローンを完済している持ち家の取扱い

住宅ローンを完済している場合に個人再生を利用するとどうなるのかということについて、下の図を例にお話していくことにします。

先ほどもお話したように、個人再生では、「債務者の資産の売却」は必要とされていません。したがって、個人再生利用後の収入の中から、返済をしてくことが大原則となります。

【関連記事】41.《チャート式図解》個人再生で車が手元に残るかどうか?

個人再生では破産よりも多く返済しなければなりません

個人再生で返済しなければならない金額は、最低弁済額とよばれるものと、先ほどお話しした清算価値とよばれるもののうちから、高い方を基準に決定されることになっています。そうでなければ、これも先ほどお話ししたように、「破産した場合」よりも債権者が回収できる金額が少なくなってしまうからです。要するに、個人再生は、「破産しない(手持ちの財産を処分しない)かわりに、破産の場合よりもたくさん返済する」という仕組みなのです。

個人再生で返済しなければならない金額は、最低弁済額とよばれるものと、先ほどお話しした清算価値とよばれるもののうちから、高い方を基準に決定されることになっています。そうでなければ、これも先ほどお話ししたように、「破産した場合」よりも債権者が回収できる金額が少なくなってしまうからです。要するに、個人再生は、「破産しない(手持ちの財産を処分しない)かわりに、破産の場合よりもたくさん返済する」という仕組みなのです。

このケースの場合には、債務の総額が1,000万円ですから、民事再生法が定めている算出基準で最低弁済額を算出すれば、債務総額の1/5の額である200万円となります。債務者がこれよりも多い財産を持っていない場合には、この最低弁済額を原則3年間(12~36回)の分割払いで返済することになります。これを単純に頭割りすれば、毎月56,000円の支払いになります。

しかし、住宅ローンを完済している不動産をもっているという場合には、一般的に不動産は財産価値の高いものですから、清算価値の金額が高くなることになります。この図のケースであれば、持ち家のない場合であれば、それ以外の資産合計が100万円ですから、最低弁済額だけを返済すれば良いということになり、債務総額を1/5まで減額することができるのですが、持ち家がある場合には、この評価額が700万円ですから、その他の資産100万円とあわせた800万円が算出された清算価値ということになります。

この場合、最低弁済金よりも清算価値の方が高いので、この清算価値の額を基準に返済額が決められることになりますので、債務総額も4/5にしか減額されません、仮に800万円を3年で返済することになれば、毎月の返済額は223,000円になります(ただし、実際には、清算価値よりも多く返済することになります)。この金額を毎月返済できるのであれば、何も問題はありませんが、それが可能だという方は実際には多くないでしょう。

アンダーローンになることは通常はあまりありませんが、たとえば、住宅の資産価値が高い場合(使用年数に対する資産価値の減少が少ない場合)や、住宅ローンが完済間近という段階で個人再生を利用する場合には、アンダーローンの可能性が高いですから、注意が必要でしょう。また、バブル時代のときのように急激な好景気で不動産の価値がどんどん上昇するようなことが起きれば、現在の資産価値が購入時よりも上がっていることもあり得ますから、住宅ローンの債務残額よりも現在の持ち家の評価額の方が高くなるという現象が起きやすくなります。

そもそも個人再生は、バブル時代の後半に住宅を購入した人が、バブル崩壊によって収入が減ったために、住宅ローンを維持することが困難となったような場合であっても、住宅を維持しながらその他の借金を返済できる救済手段を提供するために創設されたものです。ですから、アンダーローンの状態(や住宅ローン完済の場合)の債務整理の方法として、個人再生を利用するということは、制度として予定されていなかったことなのです。

「債務整理の解説書」目次はこちら

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。