持ち家のある方が借金の問題を抱えたときには、やはり「自宅は何とか残したい」と考えるものです。その他方で、「破産をしたときには、住宅を残せない」ということもよく知られていると思いますから、「残したいけど残せない」という葛藤のなかで、なんとか家を残そうとして、誤った対応をしたことで、問題がさらに深刻な事態に陥ってしまうことも少なくありません。

この記事では、破産手続きにおける持ち家の取扱いについて確認していきます。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つなぜ破産を選択するのか?

破産を検討される場合には、大きく分けて2つあるかと思います。1つは、借金の状況がかなり深刻な状況にあり、それを返済するための収入(や財産)が不足している等の理由で、破産以外の方法では、債務整理をすることが難しいという場合です。

もう1つは、破産という方法以外に、他に債務整理の選択肢を知らないという場合です。「破産して借金を整理したいけれども、家を手放したくない」と思われている場合でも、前者と後者では、状況がずいぶん違います。ここでは、まず後者のケースからお話していきます。

まずは借金の状況を知ることが大切です

これは、どの方法で債務整理をする場合にも共通することですが、まずはご自身の借金の具体的な状況を正しく把握することが大切です。金融機関からの借入金の返済には、元金の返済部分と利息の支払部分とがありますが、借金の返済が苦しいのは、利息の負担によるものなのか、元金が膨らんだことによるものなのかによって、対処の仕方が変わります。

これは、どの方法で債務整理をする場合にも共通することですが、まずはご自身の借金の具体的な状況を正しく把握することが大切です。金融機関からの借入金の返済には、元金の返済部分と利息の支払部分とがありますが、借金の返済が苦しいのは、利息の負担によるものなのか、元金が膨らんだことによるものなのかによって、対処の仕方が変わります。

【関連記事】2 借りる前に知っておきたい借金と利息の基礎知識を分かりやすく解説!

利息の支払いが苦しい場合 ――任意整理を検討するケース

利息の支払いが苦しい場合には、任意整理で解決できることもあります。債務残元本の額はそこまで膨らんではいないが、利息の支払が負担となって、毎月の返済が厳しいという場合であれば、弁護士や司法書士に任意整理を依頼することで、将来の利息を免除してもらう和解をすることができますから、それだけで、毎月の支払の負担は激減します。貸金業者と個別に任意整理ができるのであれば、住宅を手放す必要はありません。

【関連記事】20 任意整理によって借金が減る仕組みを専門家が分かりやすく解説

借入元金の支払いが苦しい場合

次に元金(実際に借り入れた額)が既に膨らんでしまっているという場合には、借入金利が年20%を超えているケース(グレーゾーン金利が適用されている借入)を除けば、任意整理をしても毎月の返済額はあまり変わらない場合があります(それでも利息支払分が免除されることで返済額はかなり減るはずです)。

その場合には、個人再生手続きや破産手続きによる借金の整理を検討するほかありませんが、この場合には、その住宅のローンが残っているかどうかで、選択するべき選択肢が変わってきます。

既に住宅ローンを完済している場合

既に住宅ローンを完済しているというケースでは、個人再生手続き、破産手続きのいずれの手続きを利用しても、住宅を手放す可能性が高いといわざるを得ません。

破産手続きの場合

破産の場合であれば、これはおそらく多くの方がご存じのとおり、破産手続きの中で住宅が売却され、その売却金額で、債務を返済することになるので、住宅を手放すことを回避することは不可能です。

しかし、住宅の売却代金で現在の借金が確実に完済できるのであれば、任意売却で少しでも高く持ち家を売却されて借金を返済してしまえば破産する必要すらありません(持ち家を売却することで完済できるのであれば、破産手続きが開始されない可能性すらあるケースです)。持ち家を残すことに執着しすぎることで、借金が今以上に膨らんでしまっては、持ち家も失って、破産まですることになりますから、本末転倒ということになってしまいます。

しかし、住宅の売却代金で現在の借金が確実に完済できるのであれば、任意売却で少しでも高く持ち家を売却されて借金を返済してしまえば破産する必要すらありません(持ち家を売却することで完済できるのであれば、破産手続きが開始されない可能性すらあるケースです)。持ち家を残すことに執着しすぎることで、借金が今以上に膨らんでしまっては、持ち家も失って、破産まですることになりますから、本末転倒ということになってしまいます。

また持ち家に何の担保権も設定されていないのであれば、持ち家を担保に低金利で借り換えをして解決することも可能でしょう。ただし、このような場合には、借換え債務を完済できれば何の問題もありませんが、この借り換え債務が返済できないという場合には、借換えローンは住宅ローンではありませんので、個人再生の住宅ローン特則を利用することはできないことに注意しておく必要があるでしょう。

【関連記事】40 個人再生で不動産担保ローンがある人は注意が必要な理由とは?

個人再生手続きの場合

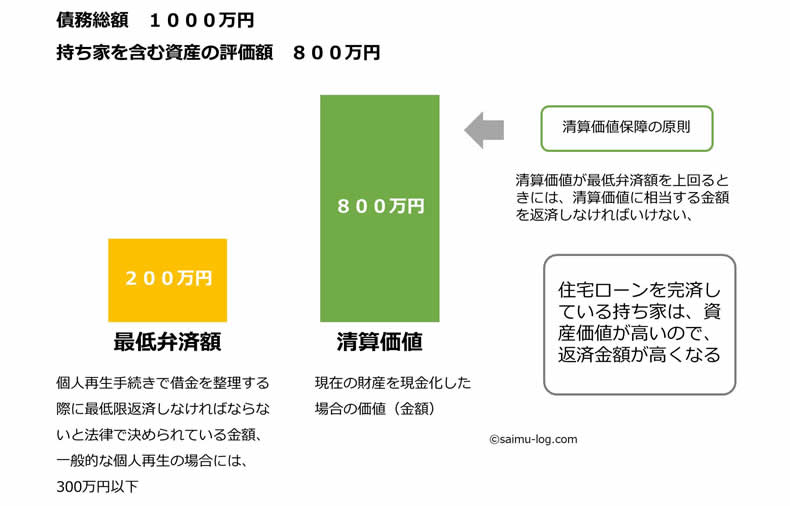

個人再生手続きの場合であれば、理屈としては、住宅を売却することなく、借金を整理することは、不可能なことではありません。しかし、実際にこれを行うことは難しいと思われます。個人再生手続きには、「清算価値保障の原則」というルールがあります。

詳しいことは、下記の関連記事で説明していますので、そちらに譲りますが、下の図の例で説明すれば、個人再生を利用した場合、持ち家がない場合であれば、200万円の最低弁済額を3年で返済することになります(毎月56,000円)。

他方で、住宅ローンを完済している持ち家があり、その評価額が800万円だという場合には、清算価値保障の原則がありますから、800万円を3年かけて返済するという内容でしか債務整理をすることができないのです。この清算価値というのは、いま破産手続きをしたときに債権者に配当される総額を意味していますが、それよりも多い金額を返済することが、個人再生では求められるのです。

他方で、住宅ローンを完済している持ち家があり、その評価額が800万円だという場合には、清算価値保障の原則がありますから、800万円を3年かけて返済するという内容でしか債務整理をすることができないのです。この清算価値というのは、いま破産手続きをしたときに債権者に配当される総額を意味していますが、それよりも多い金額を返済することが、個人再生では求められるのです。

このケースであれば、800万円(以上の額)を3年間(36回)で返済するとなれば、毎月の返済額は22万円です(5年の返済が認められたとしても毎月13万円です)から、かなり厳しい金額ということができます。

【関連記事】34 個人再生では、具体的にどのくらいの金額を返済するのか?

住宅ローンが残っている場合

持ち家がある方で、破産を考えられている場合の多くは、住宅ローンの支払いに加えて貸金業者等からの借入に対する支払いもしなければならないことが、負担となっている場合でしょう。

まずは個人再生手続き(住宅ローン督促)の利用を検討する

この場合には、まずは破産ではなく、個人再生による債務整理を検討されるべきです。住宅ローンが残っている持ち家を所有している場合には、住宅ローンの支払いをしながら(持ち家を維持しながら)、その他の借金を整理できる可能性があります。このことについての詳細は、下記の関連記事をお読みください。

【関連記事】39 個人再生で住宅ローンを完済していると、なぜ返済額が増えるのか?

破産手続きを利用せざるを得ない場合

住宅ローンの返済と貸金業者への返済のいわばダブル返済がきついという場合の多くは、個人再生手続きでカバーできると思われます(そもそも、個人再生手続きはそのようなケースを救済するために立法された仕組みといえます)。

しかし、住宅ローン以外の借金があまりにも膨らみすぎているようなケースや、現在の収入が少ないために、個人再生で要求される返済額を返済できないというケースでは、自己破産によって借金の清算をすることになります。

不動産がある場合の破産手続きの原則

現在の破産手続きは、一部の地方裁判所での運用を除けば、破産手続き開始の時点での破産者の財産が20万円以上であるときには、管財事件として取り扱われることになります。特に、不動産を所有しているという場合であれば、その換価の手続きを行わなければなりませんから、いわゆる少額管財ではなく、従来型の管財事件の取扱いとなることが一般的です。ですから、破産手続きを利用する際の費用も、比較的高額(予納金が50万円以上)となります。

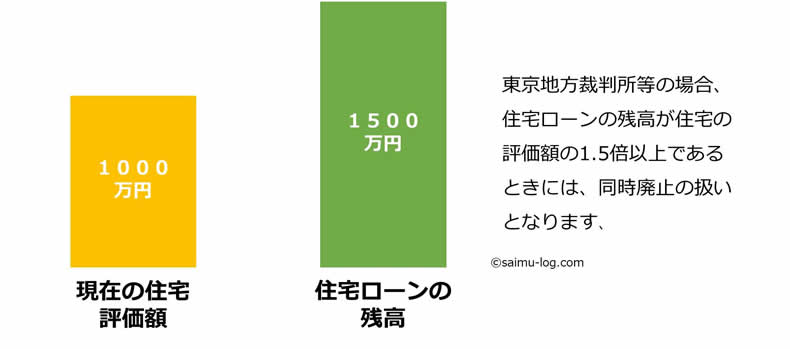

オーバーローン不動産の場合の例外

しかし、下の図の場合のように、不動産の評価額が住宅ローンの残高よりも低いケース(これをオーバーローンの状態といいます)では、破産者が不動産を保有していても、管財事件とせずに、同時廃止の扱いとする場合があります。

なぜなら、この住宅を売却しても、住宅ローンの抵当権者以外の債権者に配当されることがないので、破産手続きの中でこの住宅を売却する必要性が乏しいからです。このケースであれば、住宅のほかに、返済原資となる資産がなければ、同時廃止となります。

同時廃止とされても持ち家を手放さずに済むわけではありません

オーバーローンのために同時廃止となった場合には、「破産手続きの中では」この持ち家は売却されませんが、それは持ち家を手放さなくて良いということとは違います。住宅ローンには、必ず抵当権が設定されていますが、抵当権者をはじめとした担保権者には、破産手続きに優先して、自らの権利を行使することができる強力な権利を認められているからです。この権利のことを別除権とよんでいます。

このように抵当権が設定されている財産がある場合には、仮にその財産を破産手続きの中で換価した場合であっても、その売却金は、まず抵当権者への返済に充てられることになっています(これを抵当権者の優先弁済権といいます)。

その他の債権者(一般債権者といいます)は、抵当権者への返済後に売却金が余った場合にのみ配当をうけることができます。住宅ローン等の多額の融資の場合に住宅(土地建物)に抵当権がつけられるのは、この優先弁済権を得るためなのです。

管財事件となった場合の住宅の取扱い

管財事件となった場合には、この住宅の売却は、破産管財人が行う場合もあれば、抵当権者が自ら抵当権を実行する場合もありますが、アンダーローン(オーバーローンの逆の状態ですから、住宅の価値が住宅ローン残高よりも高い場合です)でない限りは、一般債権者への配当はできませんから、抵当権者に任せてしまうことの方が多いでしょう。

抵当権者が抵当権を実行しないということはあり得ません

この場合に、抵当権者が抵当不動産を換価しないということは、まずありませんから、そのような期待は最初から持たれない方がよいでしょう。

そもそも債務者が破産した場合には、貸主である金融機関は、保証会社から代位弁済を受けてローン残高を回収してしまうのが通常ですから、実際に相手にしなければならないのは、当初から回収を目的に関与してくる保証会社ということになります。

持ち家を守りたくても絶対にやってはいけないこと

ここまでお話してきたように、破産という状況になったときには、持ち家は手放さなくてはならなくなります。しかし、それでも何とか住宅を守ろうとして、次に説明するようなことを考える方がまれにいらっしゃいますが、絶対にやってはいけないことです。

住宅ローンの債権者を倒産手続きから除外する

破産手続きでは、それによって配当を受けるためには、破産債権者として登録(債権者一覧表に記載)されていることが必要となります。ですから、たとえば、「住宅ローンは確実に返済すると約束するから住宅ローンを破産手続きから除外させてほしい」と住宅ローンの債権者に申し入れたとしても、受け付けてもらえませんし、そのようなことをしてもいけません。

破産手続きは、すべての債権者を手続きに加えなければいけないと決められていますから、この決まりを破った場合には、免責不許可というとても重たいペナルティーを科されることになります。

破産申し立て前に住宅の名義人を変更する

破産を申し立てる前に、住宅の名義人を家族や親戚・知人等に変更すれば、破産手続きで処分されることを防げるのではないかと考える人もいるかもしれませんが、これも絶対にやってはいけない行為です。

まず、不動産は、それ自体を物理的に隠せるものでもありませんから、意図的に名義を変更したことは、確実に露見します。これは財産の隠匿にあたる行為ですから、この場合にも免責不許可のペナルティーが待っています。

破産申し立て前に親戚や知人に売却する/任意売却で買い受けてもらう

破産申立て前に、この持ち家を親戚や知人に売却したり、破産手続き中で任意売却されたときに、これを買い受けてもらう方法は、このようなケースでよく紹介される方法です。実際にも、この方法が一番現実的なように思われます。しかし、この方法による場合でも、次の点に注意が必要です。

- 適正金額での売却でない場合には、破産管財人から否認される可能性が高い

- 売却金は、破産手続きに拠出することになる

- 親戚が買い受ける場合には、住宅ローンが組めない

「債務整理の解説書」目次はこちら

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。