「債務整理をするとブラックリストに載る」とよく言われたりしますが、このブラックリストとは、どのようなものなのかということについて、お話していきます。ブラックリストという言い方は、たしかによくされているのですが、たとえば、犯罪者名簿のような意味合いでの「ブラックリスト」は存在しません。「ブラックリストからあなたの名前を消します」というような勧誘等もあったりしますが、これは詐欺(まがいの)商法です。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つブラックリストに載る?とはどういうことか

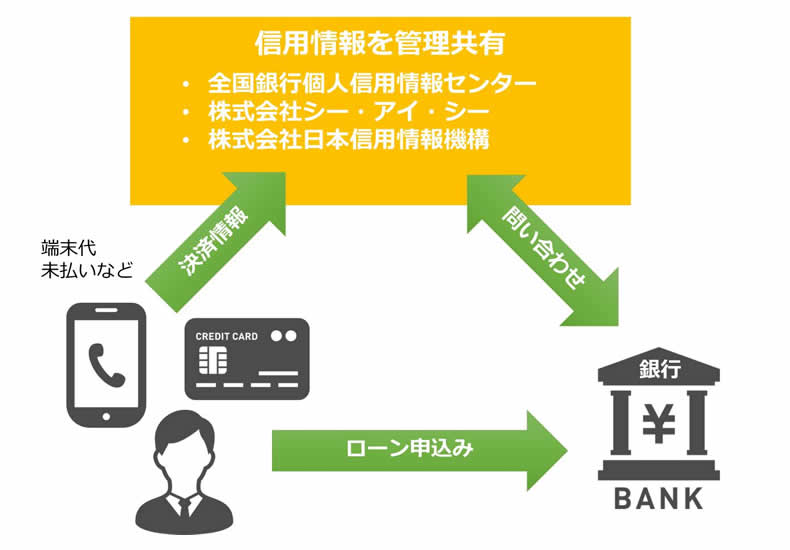

それでは、「ブラックリストに載る」というのは、どういうことなのでしょうか。ここでいわれるブラックリストというものは、私たちの信用情報と関係しています。銀行や貸金業者等から借入等をすると、それに関係する様々な情報(これを信用情報といいます)が、指定信用情報機関のデータベースに登録されることになっています。

それでは、「ブラックリストに載る」というのは、どういうことなのでしょうか。ここでいわれるブラックリストというものは、私たちの信用情報と関係しています。銀行や貸金業者等から借入等をすると、それに関係する様々な情報(これを信用情報といいます)が、指定信用情報機関のデータベースに登録されることになっています。

このデータベースに、返済の滞納や破産といった事故に該当する情報が登録されることをブラックリストに載ると表現しているのです。なお、後にも触れますが、この事故情報を削除することはできません。

信用情報とは?

クレジットカードの「クレジット」というのは、信用という意味を持っています。私たちが金融機関から借入をすることができるのは、私たちに(確実に返済してもらえるという)信用があるからというわけです。この信用の度合いを測るための情報が信用情報です。

具体的には、次のような情報が登録されており、金融機関は、この信用情報を指定信用情報機関とよばれる団体のデータベースを通じて共有しています。

- 債務者自身の情報 氏名・年齢・性別・生年月日・住所・マイナンバー 等

- 契約内容の情報 契約日・契約の種類・支払回数・契約額(極度額)・終了予定日等

- 支払い状況の方法 残債額・毎月の請求額と入金額・入金履歴

- 異動の有無(延滞・保証履行・破産のことを異動といいます)

- 異動発生日・延滞解消日

- 終了状況(完済かどうか) 等

指定信用情報機関

これらの信用情報は、過剰融資を防止するといった、債務者の利益となることを目的に、共有されることが法律で認められています。もちろん、借金に関する情報は、重大なプライバシーですから、どのような団体でも取り扱えるというわけではありません。わが国の場合には、経済産業大臣の指定を受けた信用情報機関のみが取り扱えることになっています。この指定信用情報機関は、個人の信用情報を取り扱う団体としては、次の3つの団体が存在しています。

全国銀行個人信用情報センター

銀行系の信用情報機関で、銀行系の業者が加盟しています。ここだけが官報の情報から破産や個人再生の情報についても登録をしています。

株式会社シー・アイ・シー(CIC)

クレジット会社らの共同出資により創設された信用情報機関で、多くのクレジット会社(信販会社)と消費者金融が加盟しています。

株式会社日本信用情報機構

銀行以外の金融会社が加盟している信用情報機関で、消費者金融のほとんどが加盟しています。またCICと重複加盟している業者がほとんどです。

ブラックリストに載るとどんな不都合があるのか

「あなたはブラックリストに掲載されていますよ」と言われたりすると、誰しもが驚きますし、不安になるものです。先に、「ブラックリストからあなたの名前を削除します」といった手口の詐欺(まがいの)商法があるというお話をしましたが、それこそ、ブラックリストに載っているから、あれこれこんな不都合が起きるかもしれませんよ、と不安をいたずらに煽って騙そうとする悪質な人も存在します。しかし、実際にブラックリストに掲載される(正確にいえば、信用情報に事故情報が記録される)ことで、生じる不都合は多くはありません。

ブラックリストに掲載されることで、生じる不都合は、

- クレジットカードが使えなくなる(強制解約の場合もある)

- 限度額が残っていてもキャッシングやローンができなくなる(強制解約の場合もある)

- クレジットカードやキャッシング・ローンの新規申し込みをしても審査に通らない

- 自動車や住宅購入のためのローンが組めない

ということのみです。

要するに、それによって新規の借入の審査が通らなくなる情報が掲載されることをブラックリストに掲載されるといっているのです。これは、信用情報は、お金を貸しても返せない状況にある人にお金を貸すことを防止するために設けられた制度なのであることを考えれば、そもそも当然のことなのです。ブラックリストに掲載されることで、それ以外の不都合は何1つ発生しません。

どんな場合にブラックリストに載るのか

それでは、どのようなことがあるとブラックリストに掲載されるのでしょうか。ブラックリストに載るということは、先にお話したように、「貸金業者がその顧客からの新規借入の申し込みを断る」理由となる事情があることなのです。ですから、ブラックリストという表現よりも、「この顧客への新規融資は危険です」というブラック情報が掲載されるという表現の方がより正しいといえるでしょう。

信用情報としては、先に挙げたように様々な情報が掲載されていますが、このうちブラック情報として扱われるものは、次の3つです。

- 延滞情報

- 異動情報

- 過剰申込み

延滞情報

返済に延滞がある場合には、ブラック情報として掲載されますが、その延滞にも程度に違いがあります。うっかりしていて支払日を忘れていた場合や、たまたま予定外の引き落としが重なって残高不足となっていた場合のようなケースでは、支払いの延滞は数日程度で解消されるでしょう。

返済に延滞がある場合には、ブラック情報として掲載されますが、その延滞にも程度に違いがあります。うっかりしていて支払日を忘れていた場合や、たまたま予定外の引き落としが重なって残高不足となっていた場合のようなケースでは、支払いの延滞は数日程度で解消されるでしょう。

このような軽い延滞であれば、通常は信用情報には掲載されません。ブラック情報として扱われるのは、重度の延滞の場合です。一般的には、61日以上の延滞や、3回目の支払日を超える延滞が重度の延滞としてブラック情報として登録されます。

異動情報

次に異動とよばれる事態が発生したときには、即座にブラック情報として登録されます。この異動というのは、債務整理(任意整理、特定調停、個人再生、自己破産)や、強制解約、債権譲渡・代位弁済(保証会社への譲渡等)などが含まれます。債務整理をするとブラックリストに掲載されるというのは、このことを指しています。

次に異動とよばれる事態が発生したときには、即座にブラック情報として登録されます。この異動というのは、債務整理(任意整理、特定調停、個人再生、自己破産)や、強制解約、債権譲渡・代位弁済(保証会社への譲渡等)などが含まれます。債務整理をするとブラックリストに掲載されるというのは、このことを指しています。

過剰申込み

最後に、申込みブラックとよばれることがありますが、同時に多くの申し込みをしている場合にもブラック情報として取り扱われます。繰り返しになりますが、信用情報は、「過剰融資を防止する」ことが目的ですから、その顧客の返済能力を超えて申し込みをしていることが推測される場合であれば、当然に警戒される(審査が厳しくなる)ことになります。

最後に、申込みブラックとよばれることがありますが、同時に多くの申し込みをしている場合にもブラック情報として取り扱われます。繰り返しになりますが、信用情報は、「過剰融資を防止する」ことが目的ですから、その顧客の返済能力を超えて申し込みをしていることが推測される場合であれば、当然に警戒される(審査が厳しくなる)ことになります。

携帯電話やスマホの代金の支払いが遅れがちという方は、意外と多いものですが、これには注意が必要です。携帯電話やスマホの端末代金の分割払いは、割賦払い契約という扱いになり、信用情報が作成されます。それぞれの携帯電話会社も指定信用情報機関に加盟しています。この端末代金の分割払いは、通信料の支払いと一緒に請求されますので、これを(3ヶ月以上)延滞すると、延滞の事故情報が登録される可能性がありますので、注意が必要です。

ブラックリストの情報は削除できるのか

以上のようなブラック情報は、掲載されるとその指定信用情報機関や登録される事柄によって詳細は異なりますが、5年から10年の間掲載されることになります。登録された情報が事実と異なる場合には、その情報は訂正(削除)されますが、それは加盟業者(貸金業者等)を通じてのみ行われますから、私たちの方から(不都合な)ブラック情報を削除してほしいと依頼をしても取り合ってもらえません。繰り返しになりますが、「ブラックリストから削除します」といった手口の商法は、詐欺である可能性が高いですから、気をつけてください。

自分の信用情報を確認するには

指定信用情報機関に問い合わせることで、ご自身の信用情報がどのように登録されているかを確認することができます。申し込みの手続きや手数料は、それぞれの指定信用情報機関で異なりますので、下記のリンクからご確認されてください。なお、手続きの際には、本人確認書類が必要となります。

【関連記事】 借金残高を信用情報機関に確認する3つの方法と手続き

【関連リンク】

「債務整理の解説書」目次はこちら

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。