お金を借りられる額には上限が決められていることをご存じでしたか?現在では、貸金業法という法律によって、貸金業者が顧客に貸し付ける際の上限額が規制されています。これを借金の総量規制とよびますが、この記事では、借金の上限ということについてお話していきます。

目次

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい

島さん司法書士資格を持つライター 債務整理関連の法律や手続きに詳しい  小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ

小池現役看護師 自分の体に強いコンプレックスを感じ、各種二重整形を始め様々な整形術・ダイエットを行った経験を持つ「返せない人にも貸していた」時代

貸金業者のコマーシャルや広告では、「ご利用は計画的に!」というキャッチコピーを必ずといってよいほどみかけます。実は、貸金業者が宣伝するときには、「借りすぎてはいけません」という注意喚起をしようという取り決めになっているからなのです。しかし、いわゆるサラ金問題が社会問題となっていた時代があったように、これまでの消費者向けの小口融資(消費者金融の貸付け)の実態はこれとは逆のものでした。つまり、高金利での貸し付けを背景に、「過剰貸し付けありき」の貸金業者がほとんどだったのです。

返済されると困る貸金業者

それぞれの貸金業者の支店には厳しい貸付けノルマが課され、締日直前に顧客(債務者)がまとまった額の返済をするために貸金業者の事務所を訪れたりすると、締め日直前に大きな返済があればノルマ達成が困難となるので、事務所の雰囲気が殺伐とするというような冗談みたいな話もよく聞かれたほどです。

それぞれの貸金業者の支店には厳しい貸付けノルマが課され、締日直前に顧客(債務者)がまとまった額の返済をするために貸金業者の事務所を訪れたりすると、締め日直前に大きな返済があればノルマ達成が困難となるので、事務所の雰囲気が殺伐とするというような冗談みたいな話もよく聞かれたほどです。

借金問題の文脈では、「返せないのに借りるのが悪い」というようなことが言われることもありますが、実は、過去のサラ金の実態は、「返せないとわかっている客にも貸していた」、より正確にいうと、「返せないかもしれない客にさらに借りるように仕向ける」のが貸金業者の仕事でもあったのです。それでは、多重債務者が増えるのは当然なのです。

貸金業者への規制の強化――「返せる額しか借りられない」

そこで、この多重債務者が増え続ける事態を解消するために、貸金業者に対する規制が強化されました。その中でも特に重要なのが、いわゆる「グレーゾーン金利の撤廃」と、「貸し付けの総量規制」です。

貸金業者にとって利益の源となる高金利を支えていたグレーゾーン金利が撤廃されたことにより、貸金業者は自らの身を守るために融資の際の審査を厳しくせざるを得なくなりました。さらに、「総量規制」によって、貸してはいけない境界線が明確になりました。言い換えれば「返せる額しか借りられない」時代となったわけです。

総量規制の内容

総量規制は、貸金業法という法律によって定められており、「貸金業者は年収の1/3以上の貸付けをしてはいけない」ことになっています。簡単な例で説明すれば、年収600万円の顧客に対しては200万円以上の貸付けはできないということになります。当然のことですが、この貸金業法の決まりを前提にすれば、「収入のない人」は貸金業者から借金をすることは、当然できません。

総量規制を受ける金融機関

この貸金業法というのは、「貸金業者」に対する様々な規制を定めた法律ですから、総量規制のルールは、貸金業者が行う貸付けに適用されます。いわゆる消費者金融はもちろんのこと、クレジットカード会社や、クラウドファンディング業者に至るまで、私たちがコマーシャルや広告等で目にする金融業者はほとんどがこの貸金業者に該当します。ただし、後で説明するように、銀行は貸金業法の適用を受けませんし、農協や信用組合も貸金業者ではありませんから貸金業法の規制を直接受けるわけではありません。

年収はどう計算するのか?

総量規制において特に重要なのが、借り入れる側の「年収」です。この年収がいくらと算定されるのかによって、借り入れできる額の上限が決まることになります。一般的には、貸金業者から高額の借入(50万円以上の借入の場合や、他社からの借入総額が100万円を超える場合等)をする場合には、収入を証明できる書類を提出することになります。

サラリーマン(給与所得者)の場合

サラリーマン等の給与所得者の場合であれば、給与の総支給額がベースとなります。つまり、税金や保険等が引かれる前の金額がベースとされることになります。サラリーマンの場合には、直近1~3ヶ月ほどの給与明細書を収入証明書として提出することになります。

個人事業主の場合

個人事業主の場合には、給与はありませんから、事業所得がベースとなります。事業所得は売上額から必要経費額を差し引いたものですから、売上額が高くても必要経費が多い場合には、年収として算出される額は少なくなることになります。収入証明は確定申告で行うことが一般的だと思いますが、直近の取引状況をベースに審査をしてもらいたい場合等には、取引の状況が確かにわかるもの(請求書等)を用いることも考えられます。

その他年収に含まれるもの

家賃等の不動産収入は年収に含むことができます。また私的な年金等も年収に含むことができますが、株の配当金は年収として含むことができませんので注意が必要です。

総量規制は特に主婦(夫)に影響が大きい

総量規制は、収入がない(あるいはあっても少ない)専業主婦(夫)への影響が非常に大きいものです。専業主婦(夫)の場合には、配偶者の年収との合算により借り入れできる上限額が決まります。たとえば、

- 妻には収入がなく、夫の年収が300万円という場合 100万円が上限

- 妻の年収が60万円、夫の年収が300万円場合 120万円が上限

ということになります。ただし、借入の申込時に、配偶者の同意書と夫婦関係を証明する書類(全部事項証明書や住民票等)を提出する必要がありますから、現在の貸金業法の規定では、専業主婦(夫)が配偶者に内緒で貸金業者から借入をすることはできません。

総量規制の抜け道

総量規制のルールを前提とすると、大きな買い物のための借金ができないのでは?と思われる方もいるでしょう。たしかにそれでは不便となることが多すぎますから、実際には、次にまとめているように、総量規制の対象外となる借入や、例外として上限額を超える借入が認められる場合等があります。

| 総量規制の対象外となるもの | 総量規制の例外として借入ができる場合 |

|---|---|

|

|

おまとめローンについて

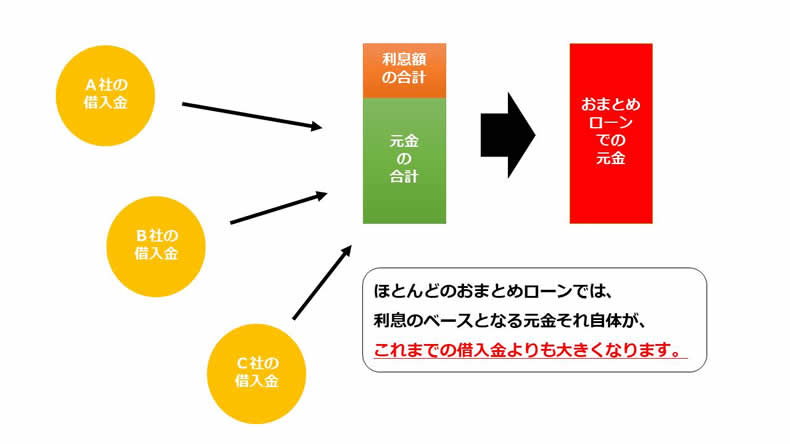

近年ではよく「借金の1本化」といったことをうたい文句にした「おまとめローン」という言葉を耳にします。先に、総量規制の例外として「債務者にとって有利な借換えの場合」には総量規制の対象とはならないことを挙げましたが、これに該当するのがこのおまとめローンとか借り換えローンとよばれるものです。

おまとめローンの落とし穴

確かにおまとめローンによって返済先が1カ所にまとめられることは、借金を返済していくにあたっては非常に良いことです。しかし、おまとめローンの場合には、現在借入中の借金に過払い金等があったとしても考慮されません。債務者(あなた)の財務状況によっては、連帯保証人を設定したり、公正証書を作成したり(返済できないときに即座に強制執行するために公正証書を作成します)ことが要求される場合もなくはありません。

確かにおまとめローンによって返済先が1カ所にまとめられることは、借金を返済していくにあたっては非常に良いことです。しかし、おまとめローンの場合には、現在借入中の借金に過払い金等があったとしても考慮されません。債務者(あなた)の財務状況によっては、連帯保証人を設定したり、公正証書を作成したり(返済できないときに即座に強制執行するために公正証書を作成します)ことが要求される場合もなくはありません。

また、利息については、通常の借入よりもおまとめローンで借り換えた方が、現状よりは設定利率が減る可能性は高くなります。しかし、任意整理の場合であれば、将来利息は原則として免除されますから、おまとめローンは、借金を整理する方法として優れているわけではありません。

【関連記事】借りる前に知っておきたい借金と利息の基礎知識

以上のように、おまとめローンは、見かけ上はたしかに有利になるのですが(そうでなければ総量規制の例外とならない)、実際に利用するときには、以上でのような落とし穴もあることに注意が必要でしょう。安易におまとめローンを利用することは危険です。

これからは返せないのに借りるのが悪い時代

先にお話ししてきたように、過去の多重債務の問題は、貸金業者(主導)による過剰な貸し付けが原因でした。ですから、借金を巡る様々な問題は、返せない可能性が高い顧客にあえて貸し付けていた「貸金業者が悪い」ということを前提に、様々な対策が講じられてきました。

先にお話ししてきたように、過去の多重債務の問題は、貸金業者(主導)による過剰な貸し付けが原因でした。ですから、借金を巡る様々な問題は、返せない可能性が高い顧客にあえて貸し付けていた「貸金業者が悪い」ということを前提に、様々な対策が講じられてきました。

たとえば、破産をした場合には、正確には破産をしただけで借金が免除されるわけではありません。破産の手続きは、「債務者の全てのプラスの財産とマイナスの財産を(強制的に)精算する」ための手続きに過ぎませんから、マイナスの財産の方が大きければ借金それ自体は残るのです。ですから、破産の後に免責という手続きを経る必要があります。

この免責は、悪質な債務者には与えられないというのが破産法の基本的な建前です。免責を与えてはいけない事情のことを、「免責不許可事由」とよんでいますが、実は解釈によっては、破産を申し立てた多くの人がこれに該当する可能性があります。それでもなお、実際には、ほとんどの人が免責を受けられているのは、以上のように「返せないことがわかっているのに貸し付けた貸金業者の方が悪い」という前提があるからです。

しかし、この総量規制をはじめとする貸金業者に対する様々な規制強化で、このような背景事情は大きく変わろうとしています。つまり、「返せないことがわかっているのに借りた方が悪い」と評価される時代へと変わってきているのです。そのために、借入の難しい時代となったことは事実ですから、資金繰りの安定しない方にとっては大変な時代となったと思われる方もいるでしょう。

この総量規制には、いくつかの抜け道がありますから、それによって資金を融通している人は実際にも少なくありません。また、収入や配偶者からの承諾を偽って追加の借金をしてしまったという方も少なくないでしょう。しかし、このような借入をしたことは、後々破産といった事態になった場合に、債務者(あなた)にとって、「免責不許可」という取り返しのつかない不利益となって跳ね返ってくる可能性があります。

ですから、総量規制がネックとなって新たな借入が難しいという場合には、「何とかしてどこかからお金を借りよう」ということではなく、「債務整理をする」ために、弁護士や司法書士に相談されることが正しい対処方なのです。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。

借金の基礎知識から、債務整理に関するすべてのこと(任意再生、特定調停、個人再生、自己破産、過払い請求の請求)について分かりやすく解説しています。